A busca das pequenas construtoras para financiar projetos imobiliários

Em busca de funding, empresas recorrem a alternativas no mercado de capitais

Por Breno Damascena – editada por Mariana Collini em 14/09/2024

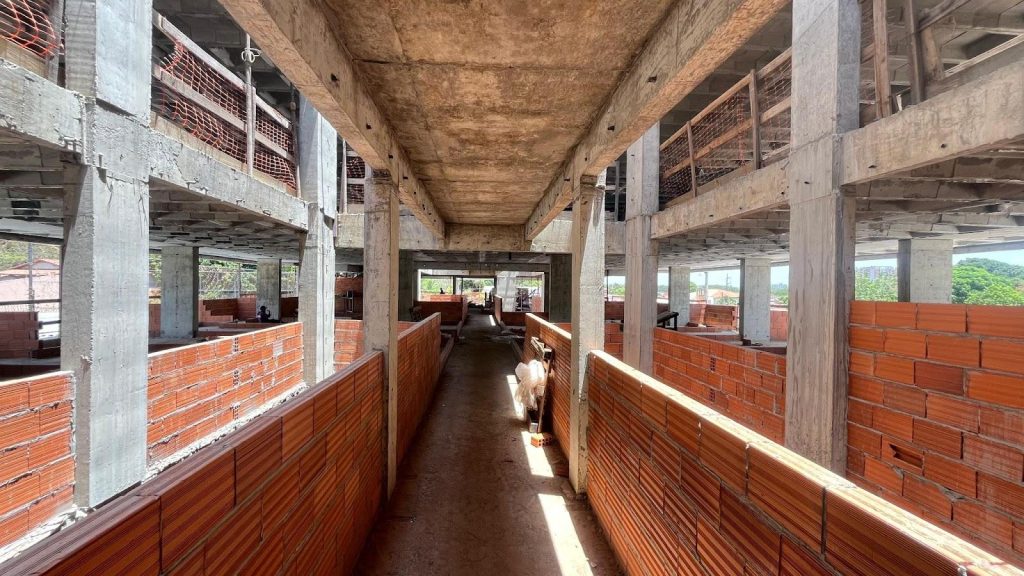

Da planta desenhada em papel à entrega do apartamento, um projeto imobiliário percorre uma longa jornada que precisa ser confeccionada com tijolo, cimento, guindastes, e pedreiros. Entre o planejamento e o lucro, o dinheiro para construir precisa vir de algum lugar. É neste ambiente de tinta fresca e custos milionários que as pequenas e médias construtoras recorrem a instrumentos de crédito para financiar seus canteiros de obra.

Funding é o termo utilizado pelo mercado imobiliário para definir o processo de captação de recursos financeiros para o financiamento de uma obra. É uma espécie de empréstimo que uma instituição ou fundo oferece à construtora com a expectativa de lucrar no futuro. No Brasil, nenhum credor é tão relevante quanto o Sistema Brasileiro de Poupança e Empréstimo (SBPE) e o Fundo de Garantia do Tempo de Serviço (FGTS).

O impacto da poupança

Só nos primeiros sete meses de 2024, o volume financiado via SBPE no País foi de R$ 100,1 bilhões, o que representou o financiamento de 302,2 mil imóveis. Esses recursos são disponibilizados tanto para compradores de imóveis, quanto para incorporadoras. Considerando apenas o montante utilizado para a construção, os recursos utilizados pelo setor oriundos da SBPE foram de R$ 23,7 bilhões entre janeiro e julho deste ano.

A quantia representa um crescimento de 26% em relação ao mesmo período de 2023 e simboliza a relevância da ferramenta na estruturação do mercado imobiliário nacional. No entanto, analistas apontam que apenas a poupança e o FGTS não são mais suficientes para suportar toda a demanda do setor. “Essas fontes de recursos têm limitações”, analisa Raul Gomes, Superintendente Nacional de Habitação Pessoa Jurídica da Caixa Econômica Federal.

“A captação de recursos via poupança, por exemplo, pode ser influenciada por fatores macroeconômicos como taxas de juros e inflação, que afetam o comportamento dos investidores e poupadores. Da mesma forma, o FGTS é um fundo limitado, cuja sustentabilidade depende das contribuições dos empregadores e do saldo existente”, acrescenta. “Com o aumento da demanda, há uma necessidade crescente de recursos”.

Em um país onde o déficit habitacional do Brasil alcançou 6 milhões de domicílios, segundo dados de 2022 divulgados pela Fundação João Pinheiro (FJP), é natural que incentivos à moradia se tornem programas políticos, movimentem a economia e impulsionem uma indústria milionária. Daí, a demanda crescente de empresários do setor vem abrindo caminho para modelos alternativos de financiamento.

Pequenas construtoras, grandes empreendimentos

Fundada em 2021, a construtora Haute S/A desenhou uma estratégia para tirar do papel um edifício de alto padrão na cidade de Teresina, capital do Piauí. Idealizado pelo engenheiro Jamil Rahme, o projeto visa preencher uma lacuna no mercado local. “Observamos que existe oferta de imóveis até 70 m² e de apartamentos com mais de 100 m². Focamos em unidades de 86 m²”, argumenta Vanderlei Silva, Diretor Comercial da empresa.

O primeiro passo do projeto foi encontrar o terreno. O escolhido foi um espaço no bairro de Fátima, segundo metro quadrado mais caro da capital piauiense, segundo o Índice FipeZAP, divulgado pelo DataZAP. Depois de uma permuta em que a Haute ofereceu ao antigo proprietário um conjunto de unidades no futuro edifício, a incorporadora começou a corrida para financiar a construção.

“O que os clientes pagam inicialmente, com o imóvel ainda na planta, não é o suficiente para entregar a obra”, justifica Silva. “Entramos em contato com a Caixa Econômica Federal, mas não obtivemos êxito porque a política do novo governo é privilegiar habitações com um ticket menor e, em nosso empreendimento, o valor médio das unidades é de R$ 650 mil”, detalha Silva.

De fato, diante do aumento no número de construtoras buscando funding, um dos filtros criados pela Caixa é priorizar o Minha Casa, Minha Vida (MCMV), voltado a atender famílias de baixa renda e cujo limite dos imóveis financiados é R$ 350 mil. “Ao direcionar recursos para o programa, o governo e as instituições financeiras estão garantindo que os benefícios do crédito imobiliário alcancem aqueles que mais precisam”, defende Gomes, Superintendente da Caixa.

Alternativas de funding imobiliário

A Haute S/A, então, resolveu recorrer ao mercado de capitais, uma alternativa que tem se tornado cada vez mais comum para financiar construções e grandes empreendimentos. Nos últimos anos, o mercado imobiliário observou o crescimento de instrumentos desenvolvidos para este fim, como as Letras de Crédito Imobiliário (LCI), os Certificados de Recebíveis Imobiliários (CRI) e até os Fundos de Investimento Imobiliário (FII).

Segundo dados da Associação Brasileira das Entidades de Crédito Imobiliário e Poupança (ABECIP), essas alternativas já correspondem a 40,5% de toda a estrutura de funding do mercado atualmente. Em 2022, elas representavam 30,3%. Nesse período, observou-se um aumento naLCI, que partiu de 10% para 26%, no CRI, que foi de 7% a 9%, na LIG (Letra Imobiliária Garantida), que saltou de 4% para 5%, e no FII, de 9% para 10%.

Para Sandro Gamba, Presidente da ABECIP, a alta dos valores disponibilizados via crédito imobiliário (R$ 1,77 trilhão em 2022 e R$ 2,28 trilhões em 2024), em contraste à queda da participação do SBPE, enfatiza que o mercado está demandando mais e os agentes financeiros estão atendendo ao chamado. “Não estamos vivendo um cenário de restrição de funding. A redução na poupança é compensada pelas novas estruturas”, observa.

“Temos alternativas específicas para cada tipo de demanda e o empresário pode explorar como achar que faz mais sentido. Se a maior dificuldade do projeto for antes da obra, como na compra do terreno ou no processo de lançamento, uma possibilidade é o Plano Empresário, que é baseado na poupança. Se a exposição for durante a construção, os CRIs e FIIs podem ser uma possibilidade melhor”, ilustra o executivo.

Na visão de Gamba, o incorporador precisa ter clareza das suas necessidades para buscar o caminho ideal. “Não existe uma fórmula única”, fomenta. “O mais importante é que ter diversas ofertas de produto e operações vai aumentar a concorrência e melhorar a oferta”, acredita.

Portas de entrada

A corrida da Haute S/A para conseguir o dinheiro para construir duas torres residenciais encontrou a linha de chegada no mercado de capitais. A incorporadora protagonizou a “tokenização” de um CRI. Os tokens foram disponibilizados no mercado pagando juros equivalentes a IPCA + 13%. A securitizadora Leverage e as gestoras Paramis Capital, TG Core Asset e Trinus participaram da operação que rendeu um aporte de R$ 54 milhões.

“Sabemos que existe um grande mercado para o pequeno e médio construtor fora do ‘eixo Rio-São Paulo’. Os fundos ignoram estes perfis apontando falhas em processos, na governança corporativa, na falta de balanço auditado, entre outros. Mas as empresas que fazem esses projetos sabem algo que os grandes não sabem: eles conhecem o mercado regional”, contrapõe Felipe Medeiros, sócio e diretor de estruturação da Trinus.

Ele explica que antes de conectar a carteira dos investidores aos projetos, a fintech se encarrega de corrigir eventuais falhas ou a falta de transparência da operação. “Temos uma equipe de fiscais e engenheiros espalhados por todo o País para monitorar o andamento das obras”, explica. “Quando o empreendedor vem em busca de capital para financiar a obra, nós buscamos entender o que ele precisa e como o mercado pode ajudar”.

Atualmente em fase de construção, o Unique Humberto Parentes tem previsão de entrega para o final de 2025. O Valor Geral de Vendas (VGV) é de R$ 115 milhões e, de acordo com a Haute, 70% das 175 unidades já foram negociadas. “As taxas dos bancos tradicionais para funding são mais interessantes, mas agora entendemos que existe uma alternativa para todos no mercado”, finaliza Silva.

Crédito: Arquivo Pessoal/Haute S.A.